先日つみたてNISAで初めての買い入れを済ませたところですが、

本来ならば「証券会社を決める前に考えておけ」言われる

アセットアロケーション(資産分配)について、ようやく決めました!

無リスク資産とリスク資産の割合について

ゆくゆくは半々(無リスク資産:リスク資産=50:50)で

いいかなーと思っています。

ひとまずは常々ここで書いている通り、

生活防衛金および数年内に必要となる車の購入資金として

450万円の現金預金を確保することを第一目標に、

2020年からリスク資産をつみたてNISAとiDeCoをメインに

少しづつ育てていくつもりです。

リスク資産の分配について

投資はアセットアロケーションが8割、とどこかで聞いたことがあるような、ないような。

いろいろ検索したり本を読んだりなどして勉強してみたつもりですが、

私の脳みそでは追いつかなかったため、必殺「学ぶは真似ぶ」を発動。

敬愛する投資家ブロガー様のアセットアロケーションを書き出して

自分の考えた配分と照らし合わせて決めました!

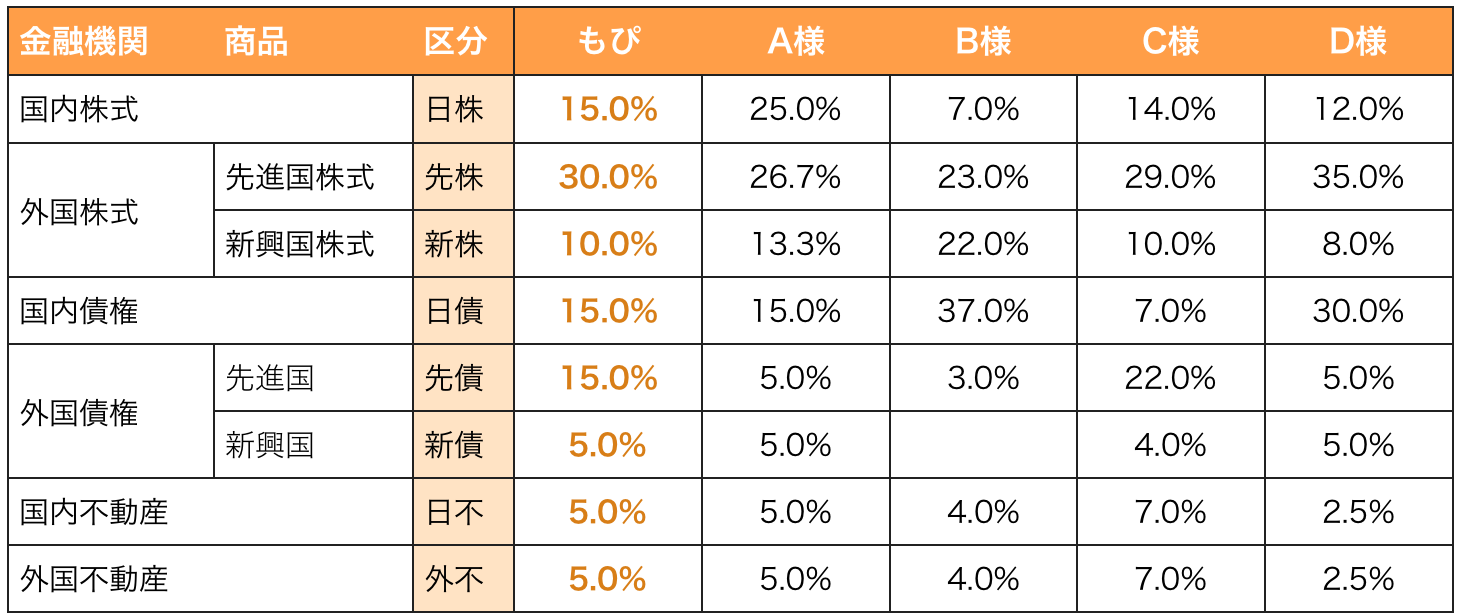

こんな感じに。(もぴが私です。)

A様:もぴと同年代。セミリタイア達成済みですが、ご自身曰く「ローリスクローリターンな分配」

現金や個人向け国債での無リスク資産もしっかり育ててらっしゃる印象。

実際の数字を見ると先進国株に割く割合が4名の中で2番目に大きく、

決して守りだけの布陣ではない感じがします。(布陣って。)

B様:もぴと同年代か少し若め。共働き。新興国株式に多くを割いていますが、

その分日本国債も4名の中で断トツ。

リスクとリターンのバランスをとっているのかなと素人ながらに感じます。

C様:B様と同じくらいの年代な予感。

今はブログを更新されていないので、これは2018年くらいの独身時代のものですが

結婚後もアセットアロケーションは変えていないとの情報あり。

先進国債権を多くとっているのが特徴的です。

D様:投資信託で1億円達成済み(と言ったらもうわかってしまう)

40代後半のD様は、債権を増やしていくなど、投資の出口を見据えて

分配を考えているとのこと。

こうやってみると、みなさん本当にそれぞれ。

でもみなさん結果を出している(着実に資産を育てている)方々なので、

投資に正解はないんだな、と実感できます。

粛々と、自分のルールに則って、市場にい続けること。

そんな共通点が見えてきます。

そしてもう1点、全く異なって見える分配率ですが、

株式とその他みたいなざっくりした分け方では、

同じくらいの割合で表にしてはじめて見えるポイントもありました。

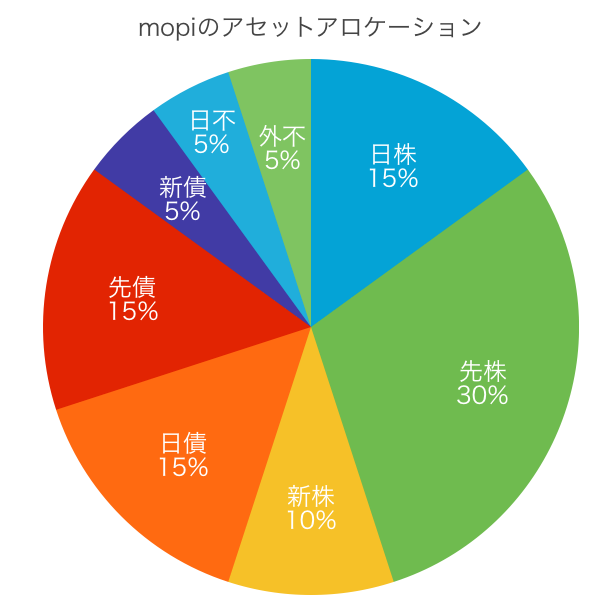

こんな感じで決定した私のアセットアロケーション。

先の表をグラフにするとこうなります。

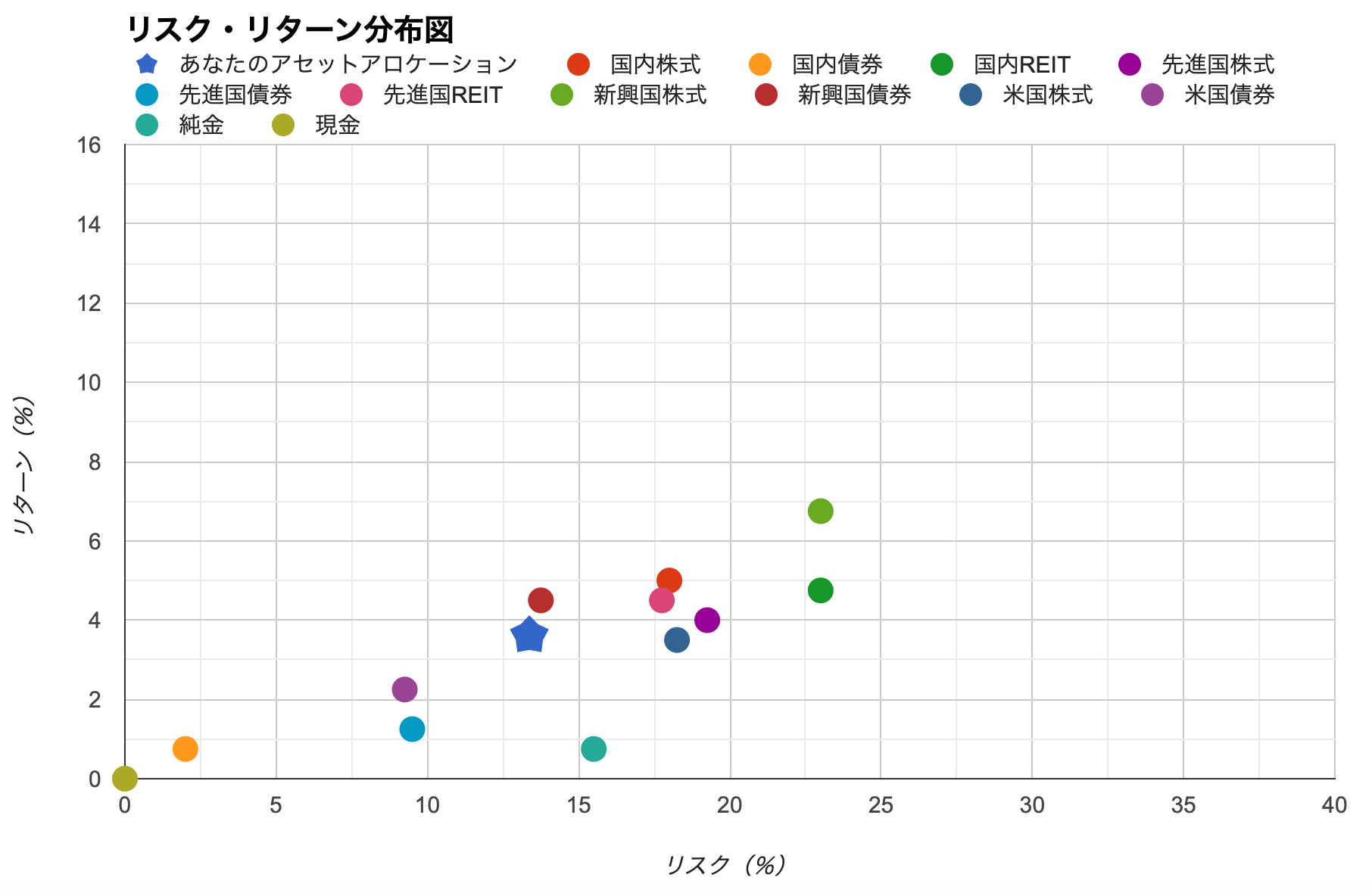

こんなツールも使いました

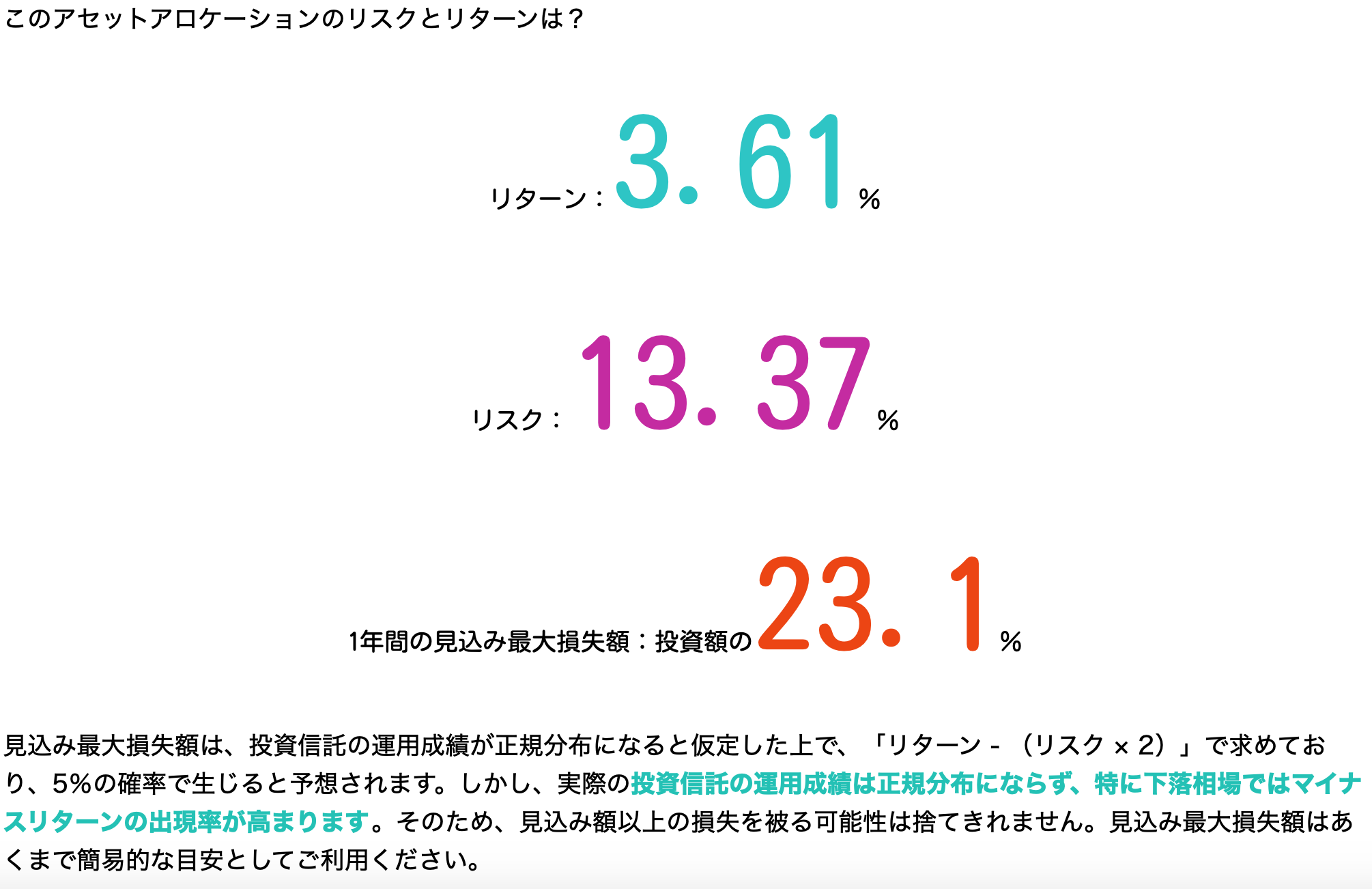

多分本当ならば、期待リターンとリスクを決めてから

それに則るアセットアロケーションを組むべきなんですが

私はアセットロケーションを決めてから、以下2つのツールで

期待リターンとリスクを教えてもらい、その上で更に調整して最終決定しました。

*毎月4万円の投資を25年上記配分で行うと想定。

ツール1:投資信託のガイドファンドの海~ 定期預金より有利に、株式よりもラクチンに、投資信託でゆっくりの資産運用

期待リターン:3.82% リスク:10.88%

元本:0万円 総投資額:4万円 期間:25年

(期待値:1985.2 標準偏差:693.8 中央値:1874.0 最頻値:1670.0)

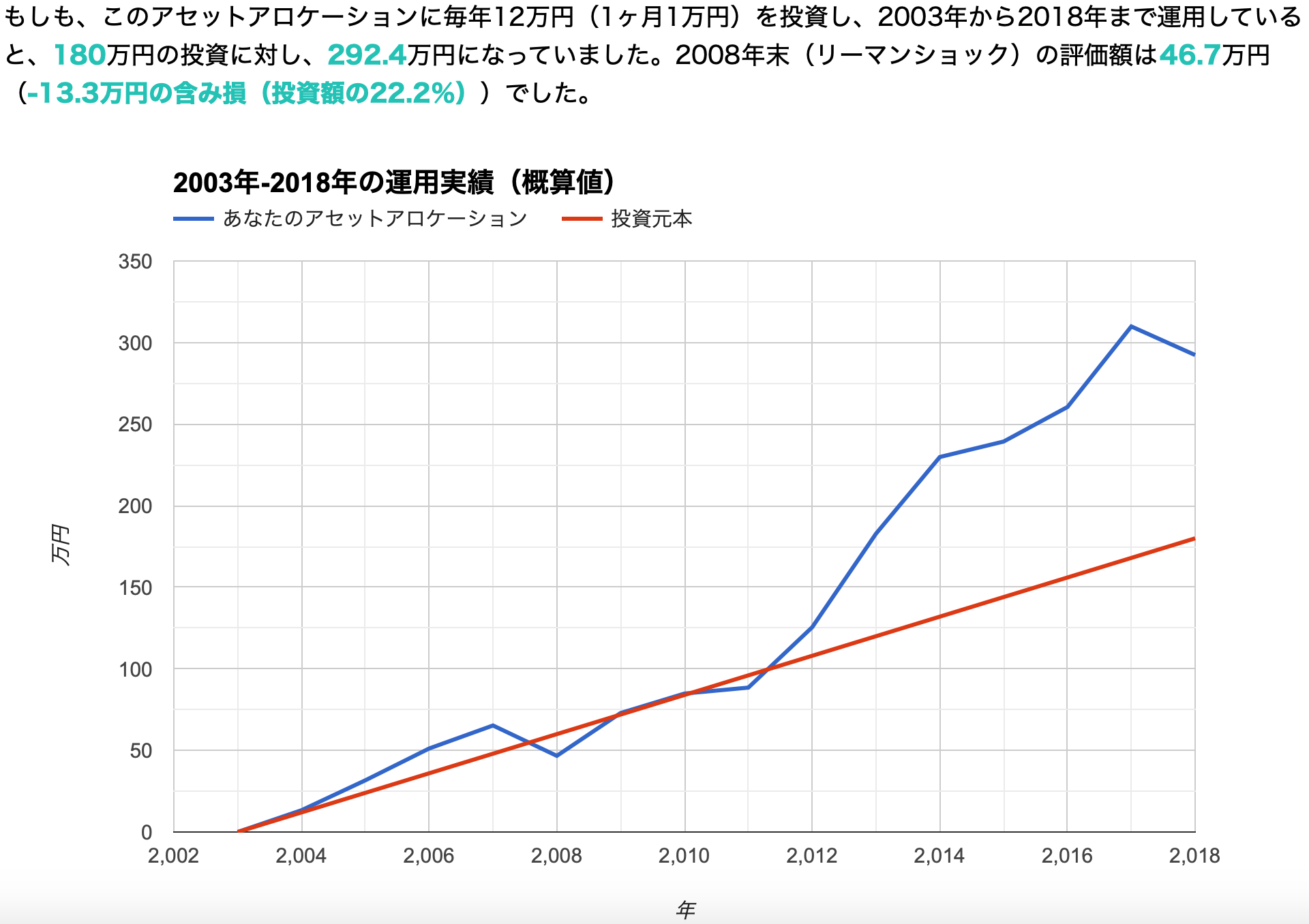

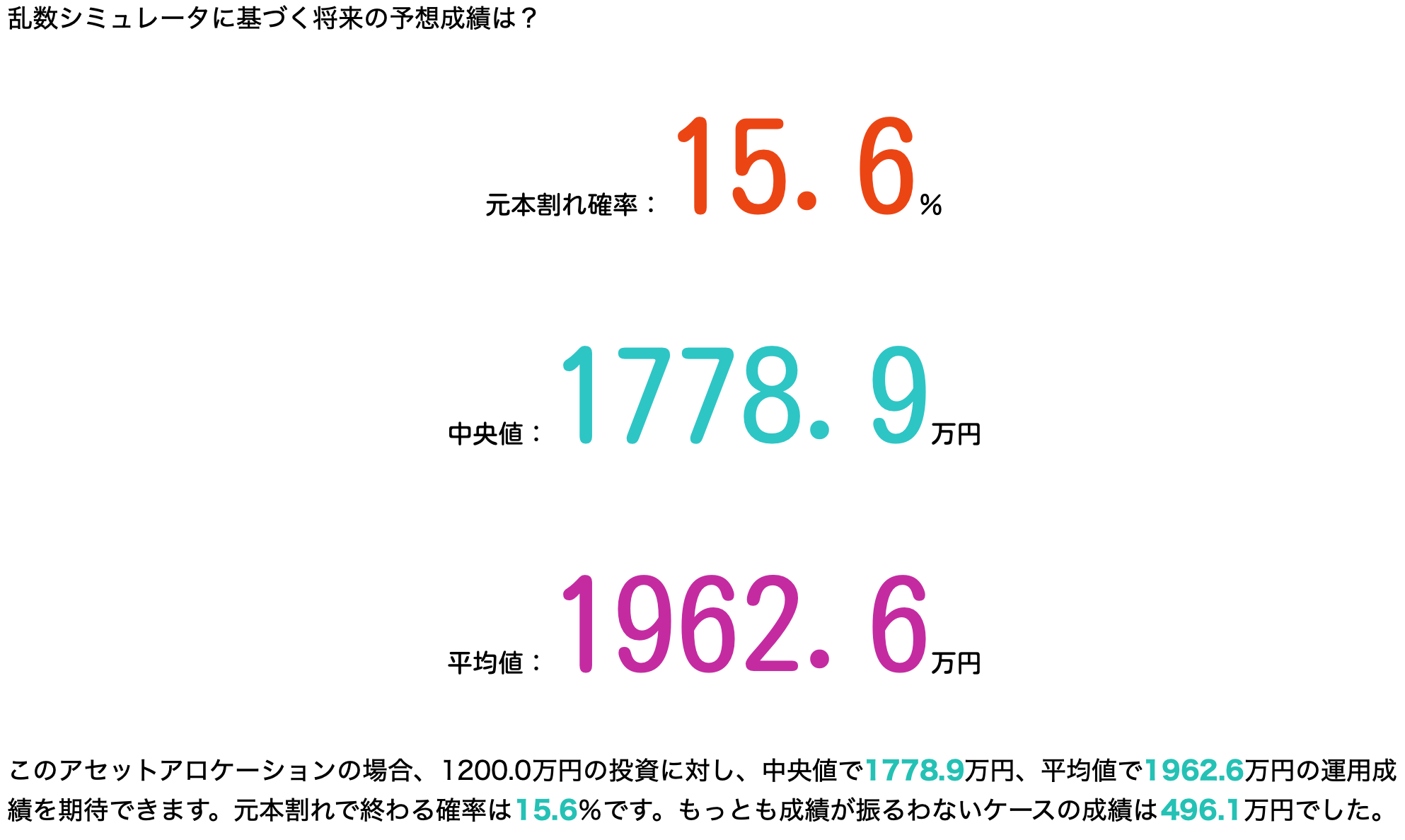

ツール2:資産形成将来シミュレータ「アセロラ!!」 by 東北投信

こちらのアセロラが面白かったのはこれ!

もしこの配分で過去に1万円ずつ投資を行っていたら

どうなっていたかを教えてくれるところ。

所詮、絵に描いた餅というかタラレバの話なので、

知ったところでどうにもならんのですが、自分の子供には

資産形成について、話す機会を作ろうと思いました。

その子供がおらんのんじゃけど。

おわりに

今回、勝手に公開されているアセットアロケーションを引用させていただいた

敬愛する投資家ブロガーの方々のお名前は伏せさせていただきました。

そもそも引用する前にご連絡した方がいいのでは、とも思ったのですが、

ゆ、勇気がなかったよ。

こんな駄ブログを見られるなんで恐ろしいよ。。。

コメント