こんにちは、お金を貯めるくまです。

FMMとは「ふたりのマネーミーティング」という造語です。

タイトルだけでは何が書いてあるのかさっぱりわからんブログとしてダメなやつ。

今回は、悩ましい「保険の要不要」について考えてみました。

さて前回のおさらいも兼ねて、FMMで今年これだけはやろうぜってことを3つ決めました。

決めたこと

- 生命保険料控除対象の満額8万を使い切る →前回

- 夫の保険の見直し

- 夫のiDeCoを満額に変更

わが家の収入の大部分を稼ぐ夫の、使える税控除は使おうという理由から選ばれし3点です。

いかほど控除されるかは計算していませんが、今やっとくと毎年ちゃんと効果が出るはずだ。

2.保険の見直しについて

わが家で加入している保険は

①自動車保険(おとなの自動車保険)

②住宅火災保険(共済)

③夫の生命保険

の3つです。

私自身は保険不要派ですが、③夫の生命保険については、夫の職場内での付き合いもあるんだろうと思いノータッチを貫いてきました。

それが今回、夫の方から今の保険内容見直してみようかなぁとぽそり。

よくよく聞けば、特に付き合いがあって加入しているわけでもないような。

夫氏「解約してもいい」とまで言っていましたが、対面でないと進まない保険ゆえ、まだ期待しないでおこう。(こういうのはまず保険会社に連絡するまでが一山)

さて、保険の要不要はどうやって考えたらいいのか。

『お金は寝かせてふやしなさい』や『ほったらかし投資術』の著者であり、梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)を運営される水瀬ケンイチさんのツイートにとっても参考になった記事があったので、ご紹介させていただきます。

ツイートにリンクするのは憚られたため3年前に書かれたと言う記事のリンクです。

水瀬さんがご紹介されているインベストライフvol.192(2018年12月16日発行)の特集1 鉄人寄席誌上ライブ ビジネスパーソンのための 「新お金管理術」(講演:竹川 美奈子氏、 レポーター:佐藤 安彦氏)の、今回は特に8ページ目に保険を考えるうえでとても学びが多かったのです。

8ページに至る前の部分こそ本講演の骨子かもしれぬ。よって全部ほんとは全部読んでいただきたい!のだけど、今回は保険の話が出てくる8ページから。

ざっくりとした要約ですが、このように書いてあります。

公的保障(国の保障制度で主に社会保険など)と企業内保障(勤務先や加入している健保から得られる保障 )を調べて、2つで賄えない分を自分で用意する

特集1 鉄人寄席誌上ライブ ビジネスパーソンのための 「新お金管理術」(竹川 美奈子)

なるほど。

まずは高額医療保障制度など、国が備える保障制度でどこまでカバーできるのかを知ること。

そして加入している健保、勤務先の福利厚生などで使えるものがあるか、どんなときに使えるのか知っておくべきなのだな。

ちなみに全国健康保険協会にはこんなわかりやすいページがありました。

この手の手続きはどこもわかりにくいけど、これは制度を使ってもらおうと言う意気込みを感じるページ。

さらに竹川さんは、「保険に頼るべき時とはどういう時なのか」考えられる4つの事象を挙げられています。

A 滅多に起きないけれど起きたら経済的ダメージが大きい

B よく起きるし経済的ダメージが大きい

C 滅多に起きないし起きたとしても経済的ダメージが小さい

D よく起こるが経済的ダメージが小さい

4つの事象の中で、保険を使うべきは「A 滅多に起きないけれど起きたら経済的ダメージが大きい」であるとのこと。

例えば、「子どものいる家庭で片親が亡くなり経済ダメージが大きい場合」がこの場合にあてはまります。

子どものいないわが家の場合ではどうなのか。

万が一わたし1人がのこされても、引っ越して生活費を縮小しフルタイムで働けば、その後の生活費を稼ぐことはできます。完全に生活できるようになるまで1年くらいでしょうか。(心理的な面はわからないですが、あくまで理論的に考えて。)

経済的ダメージが自分で備えられる範囲に収まるので、事象Aには当てはまりません。

逆のパターンで夫がのこされた場合は、悲しいかな経済的ダメージはほぼありませんので、これも保険を使うべき状態には当てはまりません。

一番経済的ダメージの大きいのは、夫が長期入院の末職場に復帰できない状態になることです。

長期入院中の保障と、その後の生活の保障が必要なわけですが、一般の保険の入院保障というのは60日か120日であることが多く、思ったよりも短いんですね。中には1000日を超えるものもあるにはありますが。

長期入院の末、働くことができなくなる状況、レアケースではあるけど、人生にないとは言い切れない。

これこそ保険で備えるかどうか悩ましいところです。

1000日超の入院保障を備えれば安泰かというと、安心は覚えるかもしれませんが、手厚くすればするほど月々の保険料が高くなるのはそんなの常識タッタタラリラなのです。

となれば、お高い保険料のぶん用途を限定しないお金という形で蓄えておく。

いまのところそれがわが家の解答です。

自分の蓄えで足りなくなったときは、すみません、夫の実家ローンに頼ろうかなぁ。

3.夫のイデコを満額に変更

今後、ゆるやかだったとしても所得が上がり、それと同時に徴収される税金・厚生年金も多くなることが見越されるので、控除対象であるiDeCoはフルで活用しようぜ!という魂胆。

今より2000円多く拠出できる予定です。

ただ、夫の委託機関は対面手続きのみのようで、これまた保険と同じく一山。

でもね、重い腰をヤァっとあげていただこう。

追記→対面手続きのみということもないっぽい?手続きが完了したらご報告しますね!

いかにも手数料高そうだから楽天証券とかに移った方がお得な気がするけど、でもiDeCoの移換ってたいそう面倒なんでしょう???

え?簡単にできるんですか??(だれも言っとらんのんよ)

そしてiDeCoの拠出には毎回105円の加入者手数料がかかりますので、拠出額といっしょに拠出回数も見直してみるといいかもしれません!

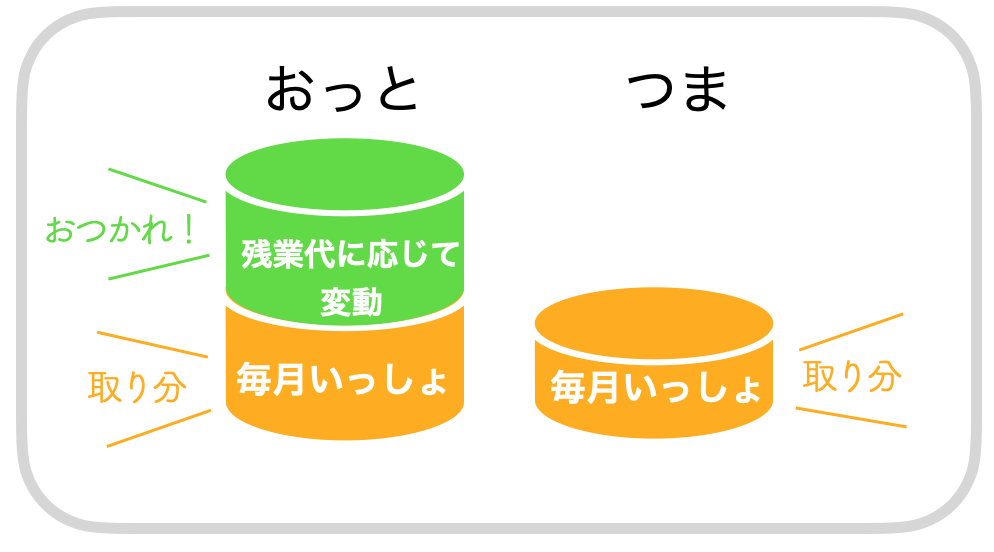

夫婦取り分の方針(おわりにかえて)

そういうわけでこういうわけで、FMMで決定した3つを2回にわたってご紹介しました。

取り分についても決定したのでおまけ程度にお聞きください。

夫の残業代に応じて追加されるおつかれ費について、2021年は毎月平均して残業代の44%を追加していました。

わが家の支出の中で、夫婦の取り分がどうにも多すぎる(全体の28%)ため、2022年は残業代の35%を基準に毎月のおつかれ費を決定することで、無事合意を得ました〜。

「今年から少なくするよ!」って言われるより、「今年から●ポイント減るよ!」の方が透明性が高まっていいですよね。たぶん。

そして私の取り分も、2月から15,000円から13,000円に減額することにしました。

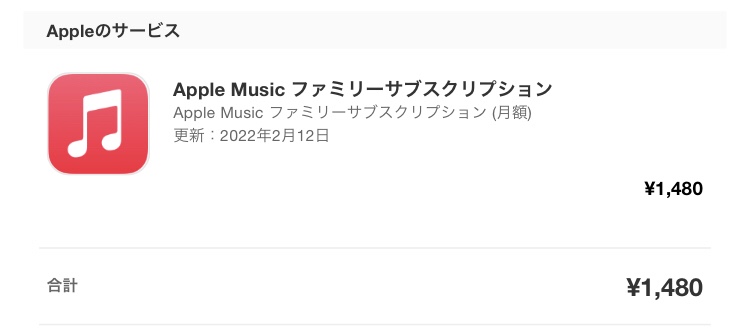

ですが減らすばかりではなく、これまで各自取り分から支払っていたサブスク(Apple Music)二人合わせて1480円は、2月からレジャー費として家計から拠出することにしました。

細かい金額を夫から徴収するのが面倒だったので、ひとつ家計管理が楽になります♩

| 変わること | これまで | これから |

|---|---|---|

| 夫のプラス取り分を9ポイント減 | 残業代の44%(平均) | 残業代の35%目安 |

| 妻の取り分を2000円減 | 15,000円 | 13,000円 |

| Apple Musicを家計から出す | 個人の取り分から | レジャー費から |

今日もぐだぐだ申しましたね。ここまでお読みいただきありがとうございます。

あしたは2月1日!!!このあと1月家計簿締めまーす٩꒰。•◡•。꒱۶♩

コメント